製材(木材)の価格が変動する理由を知りたい…。

製材の価格が変動する主な理由

- 輸入品の割合が多く、海外市場の影響を受けやすい

- 国内の木造建築の需要

- 国内の供給量の変化(災害などで生産量が落ちる)

- 海外からの需要(輸出)

製材とは、丸太や原木を鋸びきした木材製品で、国内で生産された製材の約8割が住宅の構造材や下地材等の建築用として使われています。(出典:令和2年木材需給報告書)

また建築以外にも、家具、建具、土木、輸送・梱包、造船、車両などに利用されています。

そして製材は、建築向けの主要な木材製品(製材・合板・集成材)の中で最も供給量が多く、木材において注目度の高い製品と言えますね。

国産品と海外輸入品の割合

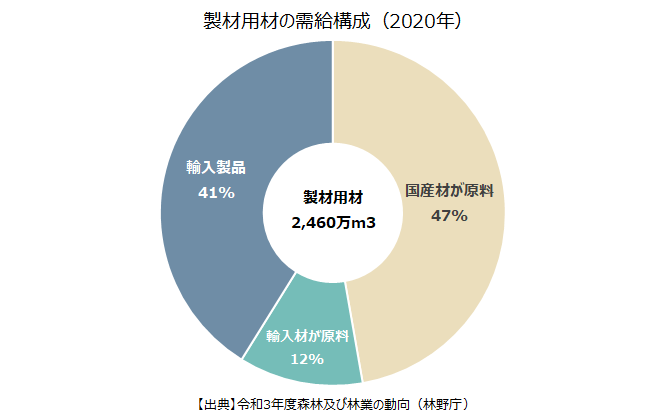

日本は国土面積の多くを森林が占める"木材大国"であるものの、上図の通り、製材用材の需給構成(2020年)をみると「輸入製品」が41%、「輸入材が原料」が12%を占め、国産材が原料の製材用材は半数に満たないことがわかります。

国産材活用の流れが進んでいるものの、すぐに国産材への代替は難しく、現状では海外輸入品の依存度が高いことで、海外の市況変動により価格が影響を受けやすいといえますね。

実際に2021年のウッドショックと呼ばれる木材の価格高騰は、コロナ禍で経済活動停滞のなか、米国(アメリカ)での木材需要増加をきっかけに世界的な混乱を引き起こしたことで、輸入品のみならず国産の木材まで価格上昇が波及しました。

このあとに紹介しますが、製材原料となる丸太の輸入国は米国(アメリカ)、カナダ、ニュージーランドが大半を占め、製材製品の輸入国はEU、カナダ、ロシアが大半を占めています。

つまり、輸入製品・原料への依存度が高い現状は、上記各国を中心とした海外市況に注目するのが製材価格を把握するポイントとなりますね。

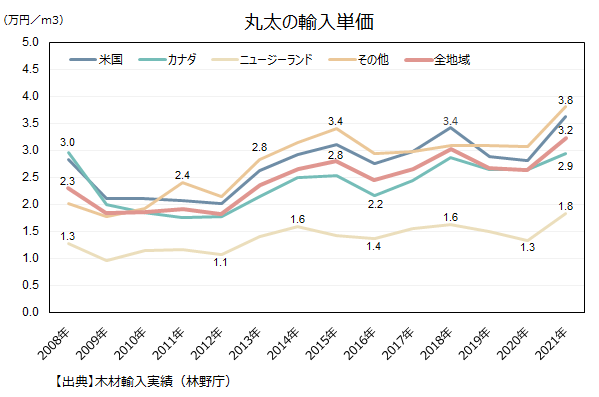

製材原料の丸太の輸入国

製材用材の需給構成のうち、約1割を占める「輸入材が原料」の製材用材の市場動向は、"輸入品の丸太"の動向をみて把握します。

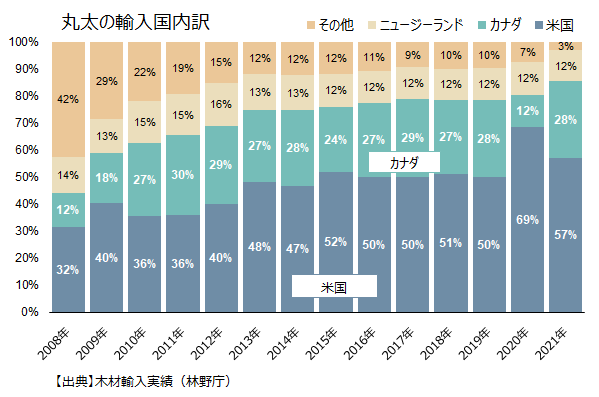

製材原料となる丸太の輸入国内訳を上図で確認しましょう。

日本が丸太を輸入する国は、2015年から米国(アメリカ)が半数以上を占めていることが分かります。

米国に次いで、カナダが約3割近く、ニュージーランドが約1割となり、3か国で9割以上を占めていることになります。

以上より、製材のうち輸入材の原料を用いて作られるものは、米国(アメリカ)とカナダの市況に注目するのがポイントとなりますね。

2020年にはカナダからの輸入量が12%に減少していますが、カナダ木材大手のストライキなどで丸太の供給量が減少し、日本への輸出に回らなかったことが要因とされます。

2021年には従来通り、カナダからの輸入量は約3割の水準まで戻っています。

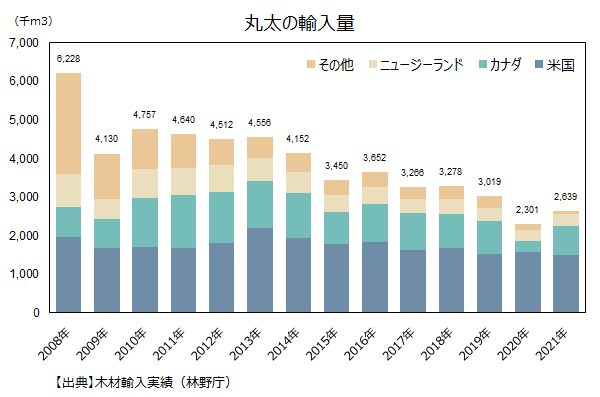

丸太の輸入量の推移を見ると、年々減少傾向にありますね。

輸入量が減少してるということは、原料に丸太が使われる木材製品の需要が減っている、あるいは国内産の木材活用が進み必要な輸入材が減少していることも想定できます。

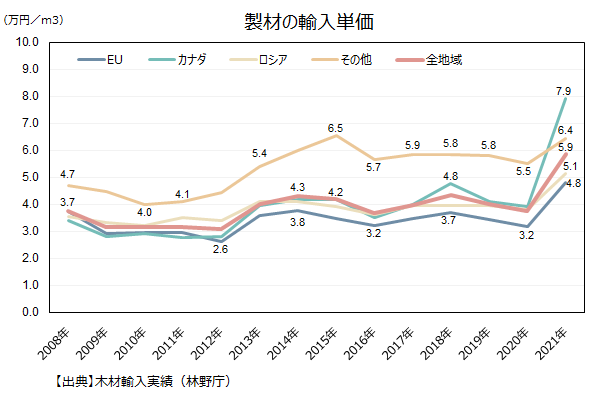

製材製品の輸入国

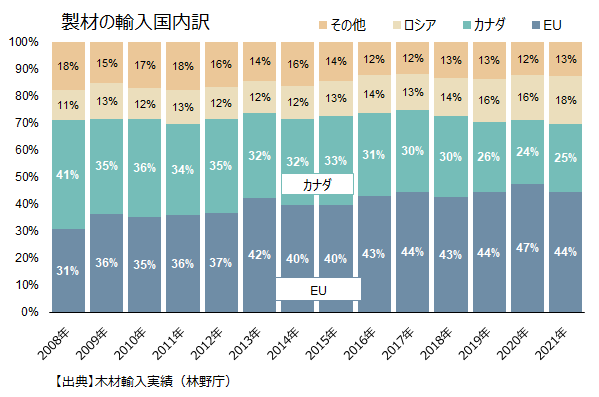

製材用材の需給構成のうち、約4割を占める「輸入製品」の輸入国内訳を見てみましょう。

上図のように、製材製品の輸入国は、EU(欧州連合)が約4割以上、カナダが約3割近く、ロシアが約2割近くを占めています。

製材用製材のうち輸入製品が約4割を占め、そのうちEU(欧州連合)が約4割を占めるということは、製材全体の需給構成のうち、EU(欧州)産の製材製品が16%程度を占めると想定できます。

木造建築の需要と製材価格の関係

製材の約8割が住宅の構造材や下地材として使われるため、国内の木造建築物の需要は、製材の需要に直結します。

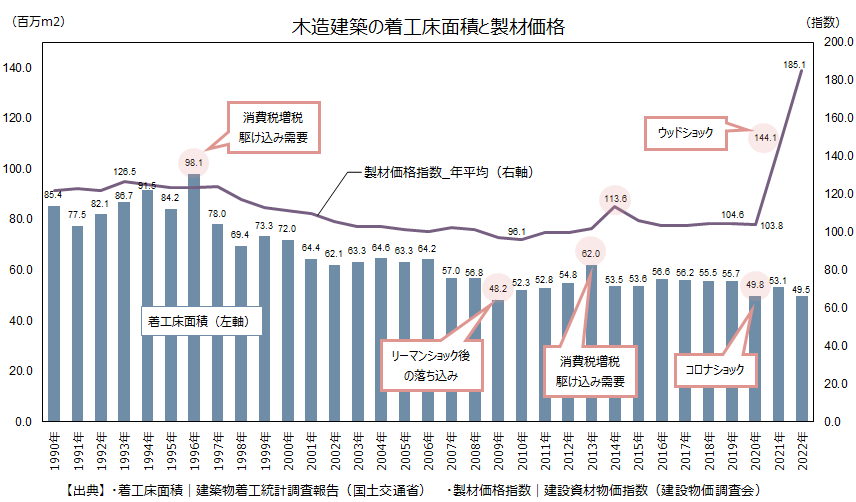

上図で国内の木造建築物の需要動向と製材価格の関係をみてみましょう。

かつて日本では高度経済成長や人口増加が後押しに、木造住宅がどんどん建てられてきました。

平成時代以降は1990年代半ばをピークに需要が減少、現在は90年代と比べると低水準で推移しているものの、比較的安定した需要があることが分かります。

そして90年代からの住宅需要減少とともに、製材価格も下落しており、木造建築の需要(着工床面積)と製材価格は、概ね相関があるといえます。

ここで2013年~2014年の木造建築需要と製材価格に注目しましょう。

2013年には木造建築の着工床面積が前年比+13.1%と大きく増加しており、これは2014年の消費税増税の駆け込み需要(注文住宅は2013年9月までの成約なら増税前の税率5%が適用)が要因とされています。

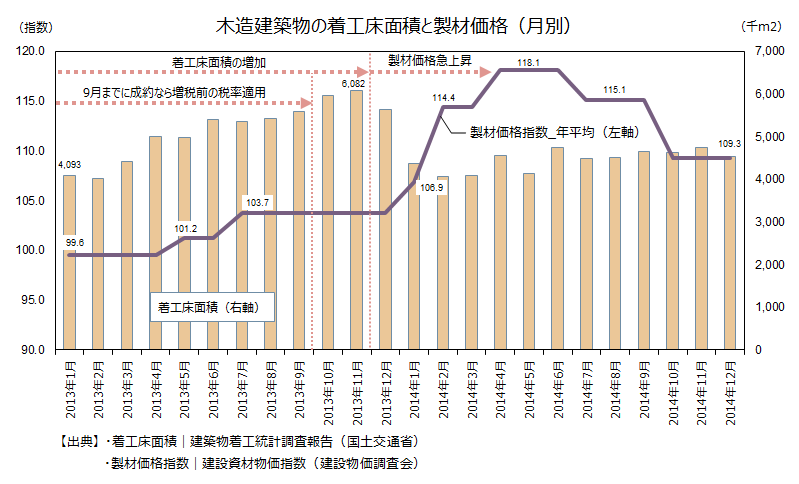

上図は、2013年~2014年における木造建築物の着工床面積と製材価格の推移を月別に示したグラフです。

2013年は着工床面積が右肩上がりで推移しており、増税前税率適用の9月を過ぎて11月まで着工床面積がさらに伸びています。

増税前に駆け込みで契約が増加し、契約を済ませた住宅の工事が10月~11月にかけて多く着工したと考えられますね。

そして2013年に急激に需要が増加したことで製材(木材)が不足し、若干のタイムラグを経て2014年初頭あたりから製材価格が上昇したことが読みとれます。

また2021年には米国(アメリカ)の住宅需要の増加を発端としたウッドショックが発生したことで、世界的に木材の需給がひっ迫し、日本国内の需要が大きく増加していないにも関わらず、製材価格が高騰しました。

以上のように、日本国内だけでなく海外の需要に引っ張られることもありますが、製材価格の動きをみるために、まず国内の木造建築需要がどの程度あるのか把握することがポイントとなります。

海外からの需要(輸出)

日本国内での需要、海外からの輸入量だけでなく、海外への輸出量も製材の需給動向に影響をあたえます。

ただし国内需要や輸入量に比べて、海外への輸出量は少ないため、基本的に影響は軽微と言えるでしょう。

製材原料の丸太の輸出国

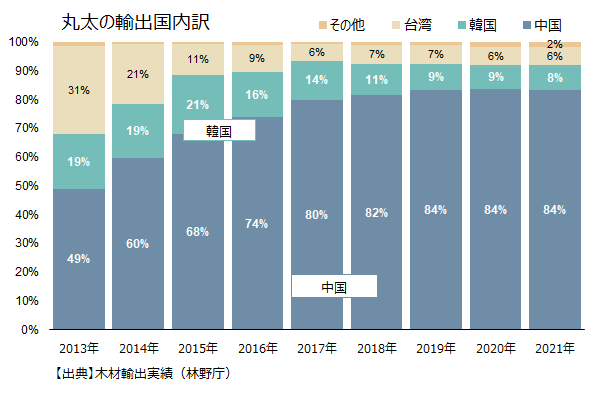

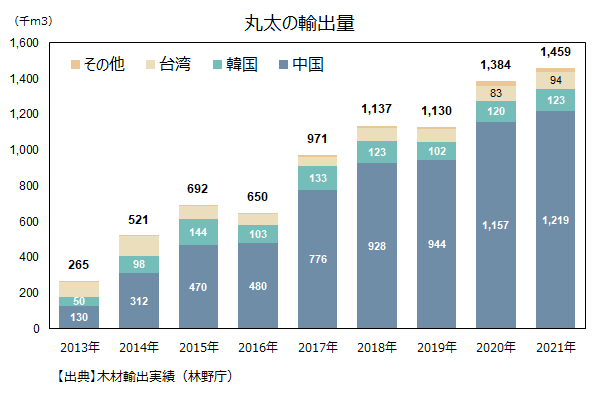

まずは製材原料となる丸太の輸出国内訳を確認しましょう。

近年は中国がシェアを伸ばし、中国への輸出が8割以上を占めていることが分かります。

その他の国は、シェアが低下しているものの、韓国と台湾への輸出が多く占めています。

一方で輸出量の推移をみると、中国への輸出量増加の影響で、2017年以降は特に全体の輸出量が増加していることが分かりますね。

そして2020年~2021年に中国への輸出量がさらに増加しており、下記が要因とされています。

- 2020年の新型コロナ禍から、中国は世界各国に先駆けて経済回復が進んだ。

- 中国において製品を搬送するための梱包材やフェンス材の原材料となる丸太の需要が増加。

- 需要が増加する一方で、2020年1月に中国は丸太輸入量の約1割を占めるオーストラリアからの輸入を停止。(政治的な関係悪化による)

- 中国の輸入量の約2割を占めるロシアでは、国内産業育成のため加工度の低い丸太の輸出が抑制され、中国へ丸太が入りにくくなっていた。

- 以上より、中国で丸太の需要が増加するとともに、中国がオーストラリアやロシアから輸入が難しくなった結果、代替品として日本の丸太の需要が増加しました。

韓国と台湾については、シェアが低下しているものの、輸出量は大きく変わっていません。

以上より丸太の輸出に関しては、中国の影響が強まっていると言えるでしょう。

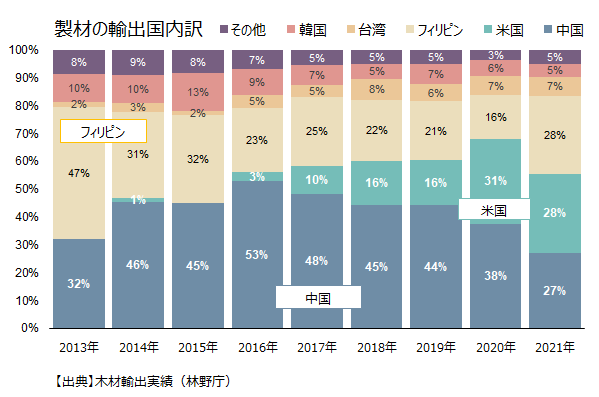

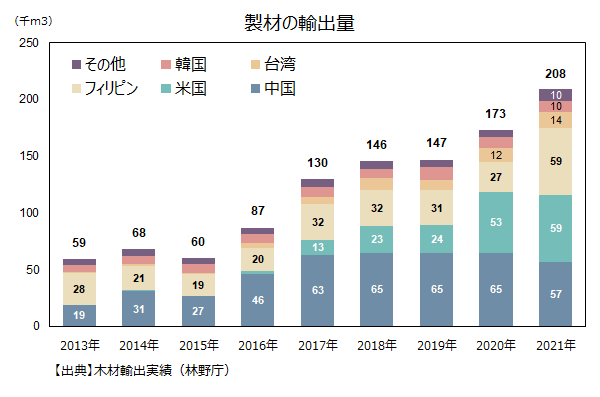

製材の輸出国

日本から海外へ輸出される製材の輸出国内訳を上図で確認します。

ここ10年近くは中国とフィリピンが多くを占めていましたが、近年は米国(アメリカ)がシェアを伸ばしてきていますね。

一方で、全体の輸出量をみると、2016年以降、日本から海外への輸出量が上昇しています。

2020年~2021年に米国(アメリカ)向けの輸出量が大きく増加しており、これは新型コロナウイルスの感染流行で米国では在宅勤務や郊外への移転が広がった結果、住宅需要が急増したのが要因です。

米国では日本の住宅と比べて広い庭がある家が多く、在宅時間の増加やDIY需要によりフェンス材やデッキ材の引き合いが増えました。

また米国向けの輸出量が2017年以降に急増したのは、北米で山火事や伐採規制が起こり原木が不足したことで、代替品として日本の製材品の引き合いが増えたのも要因です。

加えて、米中貿易摩擦で中国産の価格が上昇したことで、日本産の価格が相対的に安くなったことも後押しとなりました。

現状は輸出量が製材の全体需給に占める割合は多くないものの、このまま製材の輸出量が増えていくと、製材の価格に大きな影響をあたえる判断材料になる可能性も考えられますね。

以上より、製材の輸出については、輸出量の割合が多い中国・米国(アメリカ)・フィリピンの3か国を中心に市場動向を把握するのがポイントとなります。

輸出量の見通し

日本から海外へ輸出される製材関連製品は、中国向けが多いことが分かりました。

では今後、海外からの日本産の需要はどうなる見通しか、過去の動向から考えてみましょう。

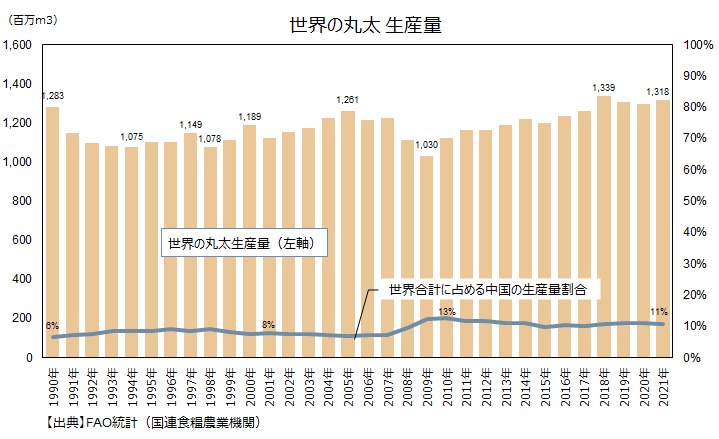

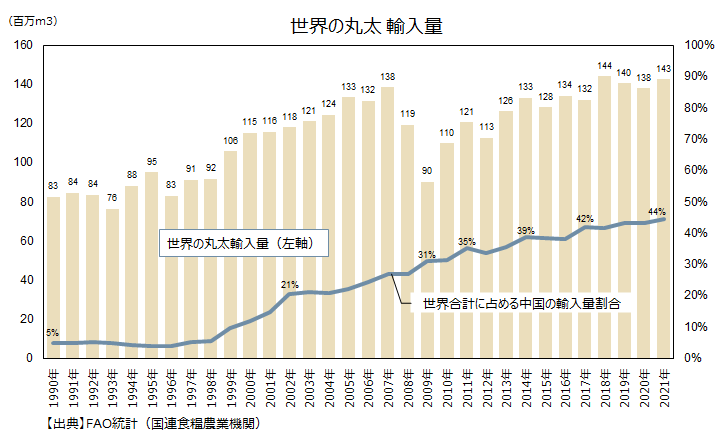

世界の丸太生産と輸入量

まず製材原料となる丸太の生産量(世界合計)を上図で確認します。

2005年~2009年にかけて一時的に減少傾向にあったものの、2010年以降は現在まで緩やかに上昇基調が続いています。

丸太の輸入量(世界合計)をみると、同様に2010年以降上昇傾向が続いていますね。

世界の輸入量で特徴的なのは、世界合計に占める中国(本土)の輸入量割合が大きく増加しており、2021年には約44%を占めていることです。

世界の製材生産と輸入量

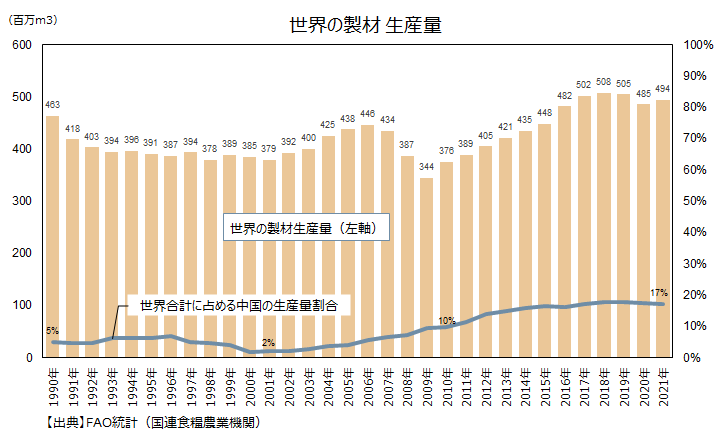

製材の世界生産量(世界合計)も確認しましょう。

丸太と同様に、2010年以降は上昇基調が続いています。

また世界合計に占める中国の生産量割合も2010年に比べて伸びており、シェアは17%まで増加しています。

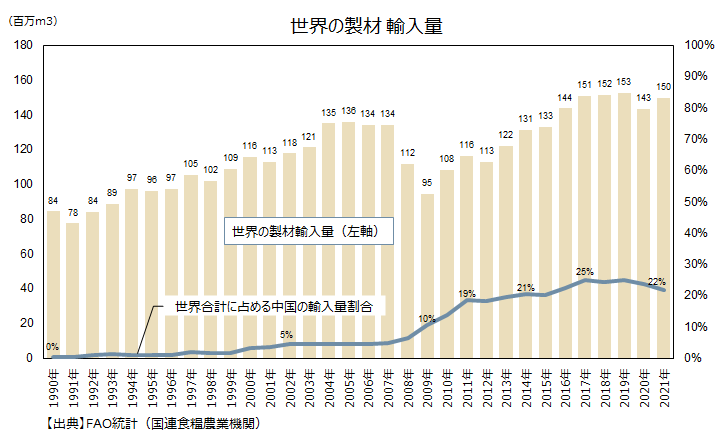

製材の輸入量(世界合計)も、同様に2010年以降上昇傾向が続いています。

製材の世界合計に占める中国の輸入量割合は2017年以降に横ばいからやや減少しておりますが、中国国内での生産量が増加基調にあるのが要因となっています。

世界の製材需要(日本産の需要)

以上のように、製材原料の丸太や製材製品は、生産量・輸入量ともに近年は増加基調が続いており、下記の理由から長期的に増加傾向が続くと予想されます。

- 脱炭素の流れで、世界的に木造建築の需要が増えている。

- 脱プラスチックの流れで世界的に紙袋や紙ストローの需要が増えている。

- インドやアフリカの生産年齢人口が増加しており、これから経済発展が進む見込み。

そして日本では2021年のウッドショックを教訓に、今後は国産材を増産する流れになるでしょう。

世界の製材需要が増加すれば、おのずと日本から引き合いも増えて輸出量は増加していくと考えられますね。

ただし日本では人口減少と少子高齢化が深刻なため、生産の担い手をどのように確保していくかが課題といえます。

製材の供給

価格動向を把握するためには、需要だけでなく供給も重要です。

たとえ需要が増加していなくても、供給量が減少すると価格が上昇する圧力になるからです。

丸太と製材の国内生産量

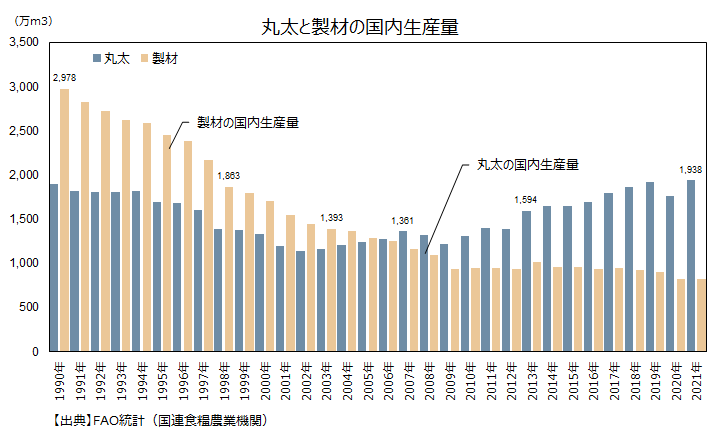

"製材原料の丸太"と"製材製品"の国内生産量を上図で確認しましょう。

"製材製品"の生産量は1990年代から右肩下がりで推移しているのに対し、"原料の丸太"の生産量は2003年頃から増加傾向で推移していることが分かります。

丸太の国内生産量増加にともない、丸太の輸入量は減少傾向にあり、国産材の活用が徐々に普及していることが読みとれますね。

(参照:製材原料の丸太の輸入国)

一方、製材の国内生産量は減少から横ばい基調にあるなかで、製材原料の丸太の輸出量は増加しています。

(参照:製材原料の丸太の輸出国)

製材製品が減少している分、海外への輸出に流れていることが読みとれます。

国産材の供給量が受ける影響

製材の需要増減のほかに、国産材の供給量に影響をおよぼす要因として下記の事例があります。

供給量が増加する事例(価格が下落)

- 通常は冬季に屋外での作業が困難になるが、暖冬によって作業が進み、出材が多くなる。

供給量が減少する事例(価格が上昇)

- 九州を中心とした「令和2年7月豪雨」など、自然災害により森林が被害を受ける。

- 豪雨や台風が多い夏から秋にかけては、山から丸太を搬出するのが難しい時期。

輸入材の供給量が受ける影響

製材の需要増減のほかに、輸入材の供給量に影響をおよぼす要因として下記の事例があります。

供給量が減少する事例(価格が上昇)

- 新型コロナ禍で経済停滞のなか、急な経済活動回復による海上輸送用コンテナが不足した。

- 欧州が日本向けの輸出量を減らして、米国(アメリカ)向けにシフトした。

- 22年に始まったロシアのウクライナ侵攻による経済制裁でロシア・ベラルーシ産の供給が急減し、ウクライナでの木材生産も激減。3国は2021年に世界の木材貿易の25%を占めていた。

2020年~2022年にかけて、新型コロナウイルスの感染流行→米国発のウッドショック→ロシアのウクライナ侵攻発のウッドショックと、立て続けに世界へ大きな変動をもたらしました。

1990年代から30年間で起きた変化がかすんでしまう程、供給量に大きな影響をあたえた特殊な事例ですね。

供給量の見通し

2020年時点で、製材用材の需給構成のうち輸入品が半数以上を占める(参照:国産品と海外輸入品の割合)なか、今後の製材供給量はどうなっていくか考えてみましょう。

2021年6月に、日本政府は2050年までに温暖化ガスの排出量を実質ゼロにする脱炭素を目標にかかげ、"2030年の国産木材の供給量を2019年実績比で+35%増の4,200万m3に増やす計画を示しました。

前述したとおり、丸太の国内生産量は徐々に増加傾向にあり、今後も増加基調で推移する見込みです。

ただし人口減少が予測される日本社会では、製材の需要が大きく伸びるかというと、疑問がありますね。

製材需要が増加しなければ生産の絶対量も増えないため、長期的にみると、国内生産量は大きく増加しないものの、国産の占める割合が高くなる未来が予想できます。

また、2021年に米国(アメリカ)の住宅需要増加を発端にして起こったウッドショックも、国産の増加を後押しする材料になっています。

日本国内の建築需要が伸びていないなか、海外市場の影響で国内の木材価格が高騰したインパクトは大きかったのです。

2021年ウッドショックに危機感を抱いた日本社会ですが、国産材の増産が急に進まない理由もあります。

国産材の増産が進まない理由

- 丸太を出材する山の整備が難しい。(トラックで搬出するための山道が必須、林地の所有者の境界線があいまい)

- 製材価格が上昇しても山の所有者には利益が還元されにくいため、林業経営者にとって積極的な投資(造林)をする意欲がわきにくい。

- 木造住宅の建て方の変化により、現場加工ではなく工場加工(プレカット)が普及したことで、乾燥材が主流に。海外と比べて日本国内の製材会社は規模が小さく乾燥用設備の導入が進まないことで、輸入材の需要が高まった。

- 流通経路が複雑(自治体や個人の所有者、伐採業者、市場でのせり、製材会社、問屋など)

- 国内需要の低迷と人口減少による担い手不足

以上のような構造的な問題もありながら、森林を育てることにも時間がかかるため、急には国産材が普及しないのです。

ただ、増産が進みにくいと言うだけでは前に進みませんね。

現状を踏まえて、どのように解決していくか。

ひとつにテクノロジーの発展に希望を見出しましょう。

国内林業の発展に向け

- 製材工場の大規模化が進む。

- ドローンの活用(苗木の運搬、空撮分析による所有地境界の明確化)

- トレーサビリティ(木材情報のクラウド管理)

供給量の見通しをまとめると、下記の通りです。

- 国産材活用の流れにより、輸入材よりも国産材の割合が増加。

- 日本国内向けの需要は大きく伸びない。

- 世界的な需要は増加の見通しで、海外向けの輸出需要が伸びる。

- 上記の結果、国産材の生産が増加し輸入材は減少、輸出材は増加する見込み。

製材の価格動向

ここからは、製材の価格に与える影響要因を踏まえて、国内の製材の価格動向を見ていきましょう。

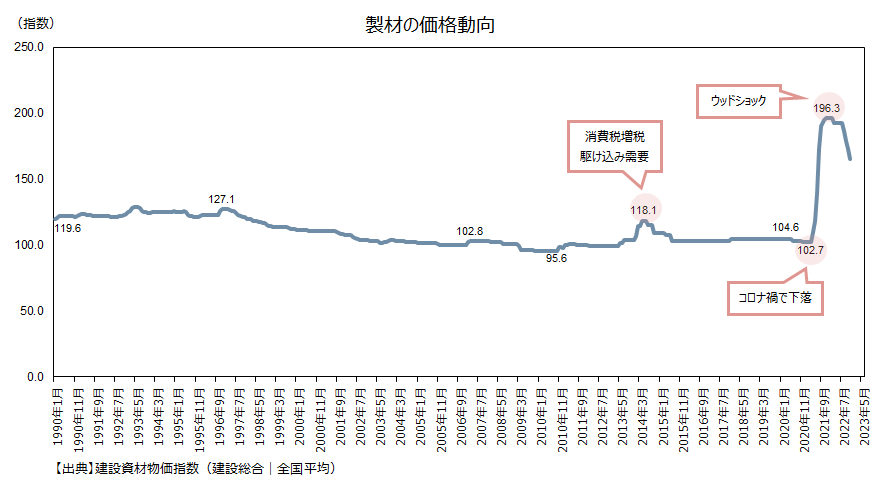

建設物価調査会が公表している建設資材物価指数(建設総合|全国平均)を上図に示します。

2021年~2022年のウッドショックによる価格高騰の振れ幅が大きく、長期でみると2020年以前までほとんど価格が変動していないようにも見えますね。

2014年の価格は「国内の木造建築の需要」で述べたように、消費税増税にともなう駆け込み需要が急増したことで価格上昇しています。

コロナ禍で経済活動が停滞していた2020年6月には、製材国内最大手の中国木材が2,000円~3,000円/m3ほど値下げしたことで製材価格の全体の下落に波及したとされています。

ウッドショックの影響で2021年5月頃から高騰し始めた製材価格(全国平均)は、2022年6月に高止まり、8月から下落が始まりました。

以上のように政治や世界経済・情勢によって、一時的に価格の変動が起こっているものの、長期的には緩やかな動きを示してきました。

今後の価格動向は、このまま下落が続き、ウッドショック以前の価格帯に戻るのか、一定ラインで落ち着き高値圏で推移するのかどうかが焦点となりますね。

国産の製材用丸太

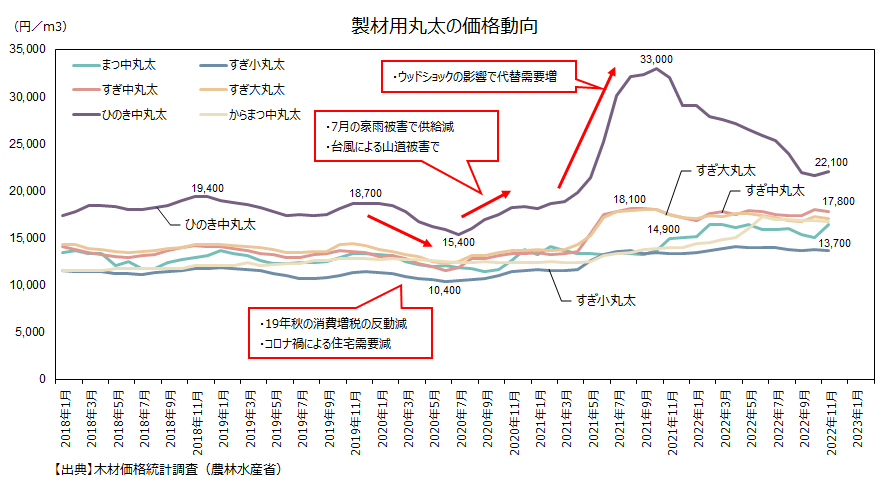

つぎは、製材原料となる丸太の価格動向を見ましょう。

基本的に日本国内の製材用丸太の価格は、国内の木材需要により変動する傾向があり、例えば上図の「ひのき中丸太」の価格を見ると、2018年12月をピークに、2019年は下落が続いていました。

2018年は住宅着工がやや減少傾向で推移していたため、少し遅れて価格下落に波及したと考えられます。

そして2019年10月~11月に価格が上昇しており、これは2019年上期に住宅需要がやや回復した影響があったと想定できます。

2020年は新型コロナウイルス感染が流行し、経済活動の停滞、住宅(木材)需要が減少した結果、2020年7月頃まで下落し続けました。

以上のように木材需要の増減によって丸太の価格は変動している傾向がみられるのです。

ところが2020年以降、住宅(木材)需要が増加していないにもかかわらず、丸太の価格が上昇した局面があります。

2020年8月~12月にかけて価格が上昇しており、これは7月の豪雨被害や8月の台風による山道被害によって供給量が減少したのが原因です。

2021年には価格高騰しており、これは米国(アメリカ)発のウッドショックによって海外の木材需給がひっ迫し、価格上昇や輸入材が入荷しにくい状況となり、国内の原料価格まで波及したためです。

また日本が輸入木材を調達しにくかったのは、米国の木材は日本よりも価格が高いことから、カナダや米国のメーカーは日本へ販売せずに、高く購入してもらえる米国向けに販売を優先したことも理由のひとつです。

以上のように、"製材原料となる丸太"の価格は、国内の木材需要に加えて、豪雨や台風など自然災害により供給が減ることで価格上昇につながることに注視、また近年は特に海外の市場動向にも目を配るのがポイントとなりますね。

輸入材の価格

ここからは国内価格ではなく、輸入材の価格を紹介します。

製材原料となる丸太の輸入単価を上図に示します。(輸入単価は、その年の総輸入額を総輸入量で割った価格です。)

年単位で見ると、毎年のように価格が上下動を繰り返しているような印象ですね。

そのなかで2021年はウッドショックの影響により、近年で最高水準の価格となっています。

同様に、製材製品の輸入単価を上図に示します。

輸入単価は年の総輸入量と総輸入額で算出しているため、やや傾向がつかみづらい印象があります。

ただ特に目立っているのが、カナダからの製材輸入単価が2021年に急上昇している点です。

2021年は米国(アメリカ)発のウッドショックにより、カナダ→米国の価格が上昇し、連動して日本向けの価格が上昇、製品によっては最高値を更新しました。

カナダの製材会社は、日本の住宅需要の低迷にともない販売継続を優先していたため、以前は米国と比較して価格の上げ幅が小さかったカナダ→日本の価格ですが、ウッドショックにより価格が大きく引き上げられたのが要因です。

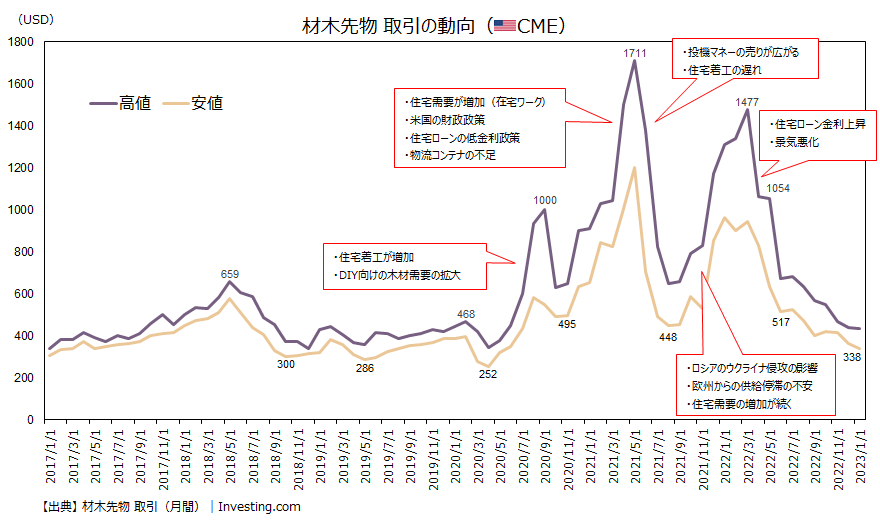

海外の相場

最後に海外相場の目安として、米国(アメリカ)のシカゴ・マーカンタイル取引所(CME)における材木先物取引の動向を見ましょう。

2020年の新型コロナウイルス感染のパンデミックが起こったあと、材木先物価格は激しい値動きを示しています。

米国では2020年5月に住宅着工が増加に転じ、DIY向けの木材需要も拡大、材木先物価格も2020年5月~9月まで急上昇に転じました。

その後、一時急落も、コロナ禍での住宅需要の増加や政府の財政政策・住宅ローンの低金利などにより、2020年11月~2021年5月頃にかけて価格は一気に高騰。

2021年5月にピークを迎え、主に下記の要因で2021年8月まで急落。

- 価格が高騰し、投機筋が利益確定のため"売り"が進んだ。

- 木材メーカーが設備増強を発表し、供給増加をにらんだ"売り"があった。

- 住宅の着工が遅れ、ハウスメーカーなど需要家が"買い"を控えた。

- 住宅価格の高騰で、住宅購入の需要が鈍った。

- DIY需要が落ち着いた。

そして2021年9月~2022年3月の局面では、再び上昇となりました。

- 住宅ローン金利が上昇する前に購入しようという消費者の動き

- 住宅需要の継続。

- ロシアのウクライナ侵攻による欧州の経済制裁の影響で、欧州からの木材供給不安が高まった。

2022年3月をピークに、その後2023年1月現在まで、住宅ローン金利の上昇やFRBの利上げによる景気後退の影響で住宅需要が落ち込み、価格下落が続いています。

以上のように、2020年以降はまさにジェットコースターのように急上昇と急落を繰り返して推移しているのです。

まとめ

以上が製材の価格が変動する主な要因でした。

現在は輸入材の割合が多く、2020年~2022年は海外市場のあおりを受けて、日本市場も大きく混乱した年でした。

この教訓を生かして、国産材の活用がもっと普及していくと、価格の動き方も変化していくと考えられます。

同じく木材のなかで主要な「合板」についても知りたい場合は下記を参考にどうぞ。

【参考資料】

- 一般財団法人 日本木材総合情報センター

- 令和3年度森林及び林業の動向

本記事は、一級建築士であり設計・積算・工事監理から建築コストコンサルの経験がある著者が、第三者の立場から考察した記事です。